При сдаче отчетности в электронной форме могут возникать разного рода ошибки и технические сбои, которые приводят к несвоевременному поступлению отправленных деклараций в ИФНС, отсутствию результирующих квитанций и прочим проблемам, раздражающим и так неустойчивую психику бухгалтеров. Рассказываем, чем грозят налогоплательщикам такие сбои и что делать, чтобы минимизировать потери.

Добрый день. С 11. 2021 года не работает программа в ИФНС по г. Дмитрову. Мне объяснили, что программа не работает по всей России. Подскажите так ли это? Не можем счет разблокировать.

Пройти подготовку на соответствие профстандарту «Бухгалтер» (код А, В) при ОСНО

Ольга Матвеева, программа самой ФНС.

Цитата (Марат Исмаилов):Не можем счет разблокировать.

Документы, необходимые для разблокировки счёта, по ТКС направили? Квитанцию об отправке получили?

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

София Миронова, Программа в которой работают сами налоговики, в связи с чем они не могут предоставить информацию о платежах, не могут предоставить акт сверки расчетов по налогам, сборам, пеням и штрафам и т.

Sveto4Divny, Еще 29 декабря 2020 года отправили. Но статус «доставлен в ИФНС», то есть обработать они его не могут

Цитата (Марат Исмаилов):Еще 29 декабря 2020 года отправили. Но статус «доставлен в ИФНС», то есть обработать они его не могут

Sveto4Divny, Спасибо. Но дело в том, что они не могут, как они говорят, «нажать на кнопку» для отправки информации в банк.

Ведите учет расхода ГСМ по действующим правилам

Цитата (Марат Исмаилов):Но дело в том, что они не могут, как они говорят, «нажать на кнопку» для отправки информации в банк.

Возможно, после жалобы они найдут способ обменяться информацией с банком.

Почему возмущается бизнес

Число актов налоговых проверок по ст. 1 НК значительно превышает число судебных споров, а многие предприятия просто не доживают до судов, объяснила РБК партнер ФБК Legal Галина Акчурина. «Проблема огромная, и ее нельзя недооценивать», — считает Акчурина.

Недовольство бизнеса практикой применения ст. 1 НК вызвано тем, что налоговые органы не рассчитывают, сколько предприятие должно было заплатить, не нарушая правил.

В результате уклонистам доначисляют налоги не с прибыли, а с выручки, и доначисления значительно превышают суммы, которые бизнес вообще заработал. При этом штрафы составляют 40%, рассказала Акчурина.

Устранить «карательные меры» ранее предлагал правительству бизнес-омбудсмен Борис Титов, отмечавший, что существующая практика «носит штрафной характер», и зачастую, доначисляя налоги, ФНС не учитывает фактически понесенные расходы бизнеса. Однако ФНС и Минфин отрицают необходимость «налоговой реконструкции».

«Суммы доначислений и штрафов оказываются абсолютно непосильны для большинства фирм: они столько не заработали, сколько им доначислили. В итоге из-за блокировок счетов предприятия не доживают до судов», — сказала Акчурина.

Также налоговые органы часто распространяют нарушения в отношении нескольких операций на все остальные, из-за большого объема фактуры реальным изучением фактических обстоятельств и документов по каждой операции никто не занимается, а в результате компании получают необоснованные претензии, рассказала Акчурина.

Кроме того, положения ст. 1 НК требуют от бизнеса тяжелой, во многом рутинной работы и дополнительных издержек. Например, закон определяет признаком ухода от налогов исполнение работ не тем лицом, с кем заключен договор (или его субподрядчиком), и требует от предприятий иметь доказательства наличия непрерывной цепочки договоров до конкретного исполнителя-физлица и не сотрудничать с теми, кто не может по всей цепочке субподрядчиков раскрыть принадлежность персонала конкретному лицу.

Однако у предпринимателей не всегда есть возможности тщательно проверить контрагентов и отслеживать их деятельность. Особенно уязвимы к рискам сферы строительства, перевозок и клининга, в целом сфера услуг. «Например, практически невозможно узнать, все ли работники подрядчика официально трудоустроены», — объяснила Акчурина. У ФНС гораздо больше данных и инструментов — «АСК НДС-2», «АИС Налог-3» и т. Бизнес же несет дополнительные издержки на проверку контрагентов, и все равно этого оказывается недостаточно для гарантированной защиты от налоговых претензий за нарушения со стороны контрагентов.

Тем не менее на расширенной коллегии ФНС глава службы поручил правовому блоку «стабилизировать работу по нормам в рамках ст. 1 НК» и «обеспечить определенность».

«Триада позиций Минфина, налоговой и судов должна работать максимально эффективно, чтобы все искажения быстро корректировались и налогоплательщики получали понятное, доступное, объективное правовое поле и работали в системе живого права, понимали и доверяли нашим позициям, чтобы было абсолютно очевидно, что наши подходы справедливы», — указал Егоров.

Позиция Федеральной налоговой службы

Положения статьи 54. 1 Налогового кодекса Российской Федерации обязывают налоговые органы оценивать в ходе проверок только взаимоотношения налогоплательщика с контрагентами первого звена, то есть те отношения, на которые налогоплательщик может оказывать влияние.

Норма, являясь ужесточением требований к налогоплательщикам по соблюдению ими налогового законодательства, допускающим полный отказ в возможности реализации своих прав на заявление налоговых вычетов и учет расходов, с одной стороны, гарантирует отсутствие налоговых претензий со стороны налоговых органов в отношении исполняющих добросовестно свои налоговые обязательства налогоплательщиков и накладывает на налоговые органы требования к доказыванию умысла — с другой.

Также в результате снизилась административная нагрузка на бизнес, уменьшилось количество судебных споров. Если до издания федерального закона налоговыми органами при проведении выездных налоговых проверок схемы с участием «фирм-однодневок» выявлялись более чем в 7 тыс. проверок ежегодно, то за весь период после введения новой нормы количество выездных налоговых проверок, в рамках которых налоговыми органами были применены положения статьи 54. 1 Налогового кодекса Российской Федерации, составило не более 2100 проверок.

За 2,5 года в суде налогоплательщиками обжаловано только менее 180 дел. Указанные показатели применения налоговыми органами положений статьи 54. 1 Налогового кодекса Российской Федерации свидетельствуют об эффективности действия этой нормы для сокращения налогоплательщиков, использующих «агрессивный» механизм налоговой оптимизации, и о снижении давления со стороны налоговых органов на бизнес.

Статья 54. 1 НК РФ представляет собой новый подход к проблеме злоупотребления налогоплательщиками своими правами и направлена на предотвращение использования «агрессивных» механизмов налоговой оптимизации и исключает возможность налоговой реконструкции.

Минсвязь объяснила сбой в работе налогового сервиса на госуслугах

За неделю до истечения сроков оплаты налоговых уведомлений сервисы ФНС оказались недоступны на сайте службы и портале госуслуг

Услуга по проверке и оплате налоговой задолженности была временно недоступна на сайте госуслуг в понедельник, 25 ноября. Неполадки уже устранили, сообщил РБК представитель Минкомсвязи.

«Проблема уже полностью устранена и сервис работает в обычном режиме. В настоящий момент технические специалисты разбираются в причинах временного сбоя», — сказал он.

Вечером 25 ноября на портале госуслуг появилось уведомление о том, что проверка и оплата услуг ФНС может быть недоступна. «Услуги ФНС России могут быть недоступны. Мы сообщим о решении проблемы», — говорилось в сообщении.

Позже пользователям пришло уведомление о том, что проблема решена.

Информация о неполадках появилась около 19:40 мск, примерно в 21:10 стали приходить уведомления о том, что проблема решена. Позже на госуслугах появилось предупреждение, что в работе портала возможны перебои с 23:00 до 5:00 мск 26 ноября.

На сайте ФНС можно оплатить налоги онлайн. Срок оплаты налоговых уведомлений физлиц истекает 2 декабря, до этого срока граждане могут выплатить НДФЛ и имущественные налоги за 2018 год без уплаты пени.

РБК направил запрос в ФНС.

В июле в компьютерной системе загс по всей России произошел сбой. В пресс-службе ФНС, оператора системы, тогда объяснили случившееся плановым обновлением. В налоговой отметили, что система сконструирована таким образом, что во время технологических работ операторы могут действовать в офлайн-режиме, а все данные автоматически внесут в базы после завершения обновления.

ФНС опровергла сообщения о масштабном сбое в работе своей базы

Кратковременные неполадки могли возникнуть из-за внеплановых технических работ, объяснили в ФНС. Ранее в СМИ появились сообщения о жалобах нескольких предпринимателей на блокировку их счетов

Кратковременные неполадки в работе базы Федеральной налоговой службы (ФНС) произошли из-за проведения срочных внеплановых технологических работ, в настоящее время система доступна. Об этом РБК заявили в пресс-службе ведомства.

«Информационная система ФНС работает в штатном режиме, а кратковременные сбои, на которые обратили внимание отдельные предприниматели, были связаны с проведением срочных внеплановых технологических работ», — заявили в ведомстве.

Ранее Telegram-канал «Подъем» сообщил, что несколько бизнесменов в Москве пожаловались на неполадки в работе базы ФНС, из-за которых их счета были заблокированы за неуплату несуществующих задолженностей. Кроме того, по словам опрошенных предпринимателей, с их счетов списались средства в уплату этого долга. При этом сотрудники управлений ФНС подтвердили им, что долгов нет, однако не смогли проверить причину блокировки счета.

В июле прошлого года в компьютерной системе загсов по всей России произошел сбой. Тогда ФНС объяснила неполадки системным обновлением. Налоговики уточнили, что система сконструирована таким образом, что во время технологических работ операторы могут работать в офлайн-режиме. «Все данные автоматически внесены в систему после завершения обновления», — отметили в ФНС.

Кристина Астафурова,

Ольга Агеева

Глава ФНС не признал проблему «карательных мер» за уход от налогов

Мало компаний оспаривают в суде обвинения в необоснованной налоговой выгоде, заявил глава ФНС. Но, по словам юристов, из-за «карательных мер» многие просто «не доживают» до судов

Сообщения о недовольстве бизнеса работой налоговых органов в рамках действующей с 2017 года ст. 1 Налогового кодекса преувеличены, считает глава Федеральной налоговой службы (ФНС) Даниил Егоров. Об этом он заявил журналистам после расширенной коллегии ведомства, передал корреспондент РБК.

«На сегодняшний день есть около 180 споров с налогоплательщиками по ст. 1 НК в судах. Я сомневаюсь, что эти цифры можно назвать очень большими для всей Российской Федерации», — ответил Егоров на просьбу журналистов прокомментировать возмущение бизнеса по поводу ст. 1 НК.

Налоговая выигрывает в судах более 85% споров, сообщил глава ФНС на коллегии ведомства.

Как наказывают за несдачу отчетности

Несвоевременное представление налоговой декларации (расчета по страховым взносам) влечет начисление штрафа по ст. 119 НК РФ. Штраф составляет 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании этой декларации. Штраф начисляется за каждый полный или неполный месяц просрочки. Максимальная сумма штрафа – 30% от неуплаченной суммы налога, а минимальная – 1 000 рублей.

Кроме того, несвоевременное представление декларации является основанием для блокировки банковских счетов организации/ИП. Счет заблокируют, если просрочка сдачи декларации превысит 10 дней (пп. 1 п. 3 ст. 76 НК РФ). Открыть новый счет организация при этом не сможет (п. 12 ст. 76 НК РФ). Фактически блокировка означает невозможность дальнейшей работы.

Решение об отмене блокировки налоговики примут не позднее одного дня, следующего за днем представления организацией налоговой декларации (пп. 1 п. 1 ст. 76 НК РФ).

Между тем, и штраф, и блокировка назначаются именно за несвоевременную сдачу (несдачу), а не за несвоевременное принятие ИФНС налоговых деклараций. Если декларация была отправлена в ИФНС вовремя, но дошла до налоговиков с задержкой, ни штрафы, ни блокировка счетов организации назначены быть не могут.

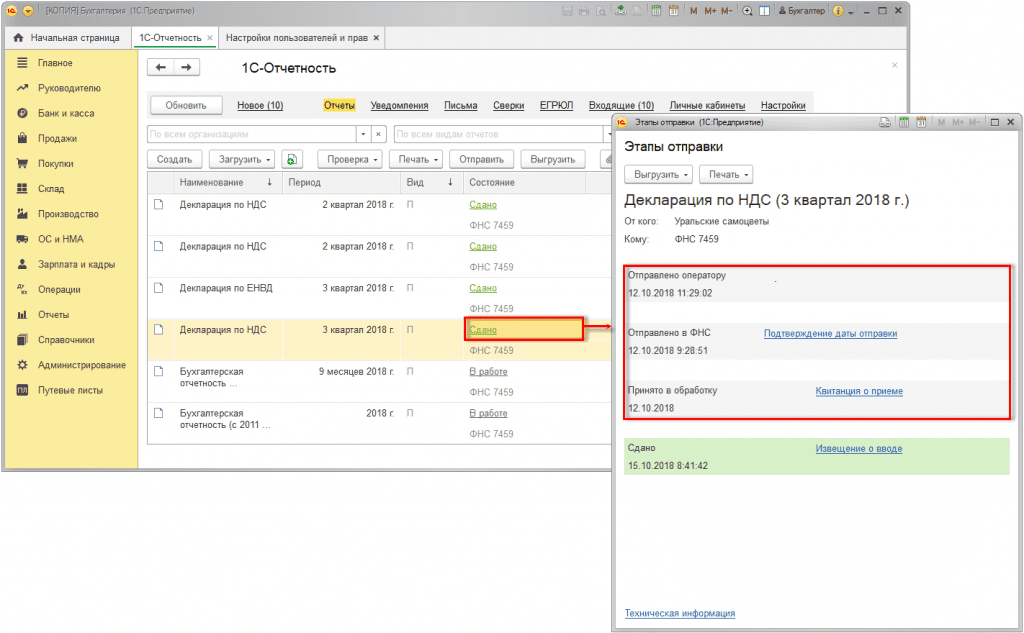

При этом, если речь идет об электронной отчетности, моментом ее сдачи считается дата ее отправки (абз. 3 п. 4 ст. 80 НК РФ). Если декларация была отправлена, скажем, 30-го числа, а в ИФНС поступила только через 3 дня, то она все равно будет считаться отправленной 30-го числа.

С того момента, как электронная отчетность была отправлена оператором ЭДО, налогоплательщик считается исполнившим свою обязанность по сдаче декларации. Причем независимо от того, в какой именно момент отправленная отчетность поступит в ИФНС. Само собой, никакой ответственности за технические ошибки при направлении электронной отчетности налогоплательщики не несут.

Что говорят в ФНС и что делать

ФНС России ранее уже разъяснила, что в связи с переходом на новую программу налогового администрирования могут возникать различные ошибки. В частности, сбои и задержки при направлении плательщикам результирующих квитанций по обработке представленной ими отчетности.

В связи с этим ФНС обратила внимание на то, что своевременно отправленная электронная отчетность считается сданной даже в тех ситуациях, когда в силу технических причин данная отчетность поступила в ИФНС с опозданием.

Основным и достаточным доказательством своевременности представления налоговой и бухгалтерской отчетности считается дата подтверждения отправки документов, сформированная оператором электронного документооборота.

Поэтому, если у налоговиков появились какие-либо претензии по поводу отчетности, необходимо обратиться в техническую поддержку своего оператора ЭДО и запросить подтверждение даты сдачи декларации.

Повторно направлять отчетность, по которой налоговики не представили результирующие квитанции, не нужно. Это технические ошибки, и налогоплательщики никакой ответственности за эти ошибки не несут.

Согласно сообщению ФНС, соответствующие разъяснения уже доведены до территориальных налоговых органов. Не верить ФНС у нас оснований нет, поэтому ни штрафовать, ни арестовывать банковские счета за несвоевременное получение деклараций по причине сбоев налоговики не будут.

Когда не примут электронную отчетность

Таким образом, неполучение/несвоевременное получение квитанций и протоколов о приеме электронных отчетов не так страшно. То, что электронные документы по причине технического сбоя где-то задержались по пути в ИФНС, не означает, что налогоплательщик что-то нарушил и в чем-то виноват. Все своевременно отправленные декларации все равно дойдут до адресата без каких-либо отказных протоколов. Естественно, если налогоплательщик не ошибся сам — подписал декларацию валидной электронной подписью, отправил декларацию в «свою» налоговую и т. Если подобные нарушения обнаружатся, то отказные протоколы возможны.

Перечень оснований для отказа в принятии электронной отчетности приведен в п. 28 Регламента по приему деклараций, утв. приказом Минфина России от 02. 12 № 99н. Данный перечень является закрытым. К основаниям для отказа в приеме электронных деклараций относятся следующие:

- отсутствие документов, удостоверяющих личность и полномочия физического лица, представляющего налоговую декларацию;

- представление налоговой декларации не по установленному формату;

- отсутствие усиленной квалифицированной электронной подписи руководителя организации;

- несоответствие данных владельца квалифицированного сертификата данным руководителя организации, указанным в налоговой декларации;

- представление налоговой декларации в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации.

Технические ошибки и сбои при отправке налоговых деклараций не являются основаниями для отказа в их приеме.

При этом в соответствии с п. 4 ст. 80 НК РФ налоговым органам прямо запрещается отказывать в принятии налоговой декларации, представленной по установленной форме.

Соответственно, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Что делать, если организацию все же оштрафовали/заблокировали счет

Несмотря на официальные заверения ФНС, на местах все же возможны случаи блокировки счетов/наложения штрафов за несвоевременное получение ИФНС налоговых деклараций. Как говорится, человеческий фактор. Что делать налогоплательщикам в такой ситуации? Оспаривать действия налоговиков и принимать скорейшие меры по разблокировке счетов.

Жалоба в вышестоящий налоговый орган подается через инспекцию, которая наложила штраф. Жалоба подается в письменной форме и подписывается подавшим ее лицом или его представителем. Жалоба может быть направлена и через личный кабинет налогоплательщика на сайте ФНС России. Жалобу разрешается подавать в течение 1 года (п. 2 ст. 139 НК РФ).

При этом в течение 3 дней со дня получения жалобы инспекция самостоятельно может отменить штраф либо направить жалобу для дальнейшего рассмотрения в УФНС. Решение по жалобе принимается в течение 1 месяца, но этот срок может быть продлен до 2 месяцев (п. 6 ст. 140 НК РФ).

Рассчитывать на отмену штрафа можно в том случае, если жалоба обоснована и к ней приложены все необходимые доказательства. Поэтому в жалобе необходимо изложить суть претензии, привести аргументы в обоснование своей позиции, а также приложить доказательства незаконности наложения штрафа (подтверждение даты отправки декларации от оператора ЭДО).

То же самое касается и обжалования блокировки банковского счета. Однако в этом случае лучше не дожидаться итогов рассмотрения жалобы, поскольку данный процесс может затянуться.

Если у организации заблокировали счет, в ИФНС проще повторно направить налоговую декларацию. В этом случае решение об отмене блокировки налоговики примут уже на следующий после представления декларации день (пп. 1 п. 1 ст. 76 НК РФ).

Одновременно в вышестоящий налоговый орган можно написать жалобу на действия ИФНС, в которой потребовать заплатить проценты за незаконную блокировку счета. Проценты будут начислены на всю сумму денежных средств, в отношении которой действовало решение о блокировке (п. 2 ст. 76 НК РФ). Они начисляются за каждый день незаконной блокировки до дня получения банком решения о ее отмене. Процентная ставка принимается равной ставке рефинансирования Центробанка.

Обратите внимание, что блокировка счетов и наложение штрафов за сбой при принятии отчетности – это скорее исключительная ситуация. Как мы уже говорили, несвоевременное принятие налоговиками своевременно отправленной электронной декларации никаких неблагоприятных последствий для плательщика не повлечет. Главное, чтобы у плательщика имелось подтверждение от оператора ЭДО в своевременности отправки отчетности.

Сервисы для бизнеса

Выплаты самозанятымПроведем оплату, составим отчетность,уплатим налоги и поможемс документами. И все это— за 0₽ в месяц. Подробнее

Надежные исполнителиНайдите проверенного самозанятогоисполнителя в нашем новоммобильном приложении. Подробнее

Проверка самозанятогоПроверьте самозанятогопо ИНН онлайн. Подробнее

Для самозанятых лиц

Все необходимое в КошелькеПринимайте оплату, формируйте чеки исчета, ведите статистику и выводитеденьги на карту. Все этов одном сервисе!Подробнее

ЭквайрингПодключите эквайрингдля самозанятых и полностьюавтоматизируйте платежина сайте. Это бесплатно. Подробнее